房地产投资信托基金(REIT)是投资于购物中心、办公室或酒店等能够产生收入的房地产资产组合的基金,资产由专业人员进行管理,通常以为基金份额持有人(即房地产投资信托基金的投资者)创造收入为目标。通过REIT,投资者可投资房地产资产,并分享/分担拥有房地产组合的收益/风险,其持有的REIT份额可以在二级市场以市场驱动的价格进行买卖。

▍一、新加坡REITs是什么?

房地产投资信托基金(REIT)是投资于购物中心、办公室或酒店等能够产生收入的房地产资产组合的基金,资产由专业人员进行管理,通常以为基金份额持有人(即房地产投资信托基金的投资者)创造收入为目标。通过REIT,投资者可投资房地产资产,并分享/分担拥有房地产组合的收益/风险,其持有的REIT份额可以在二级市场以市场驱动的价格进行买卖。

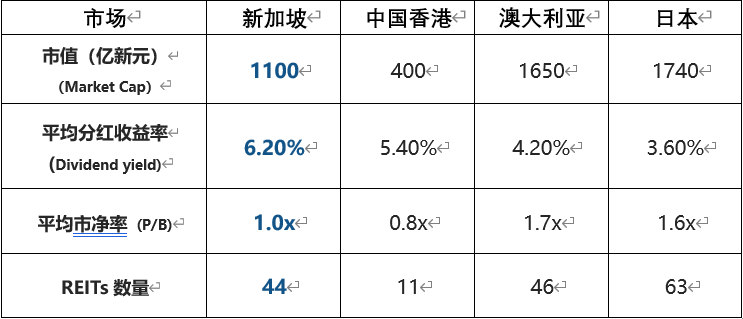

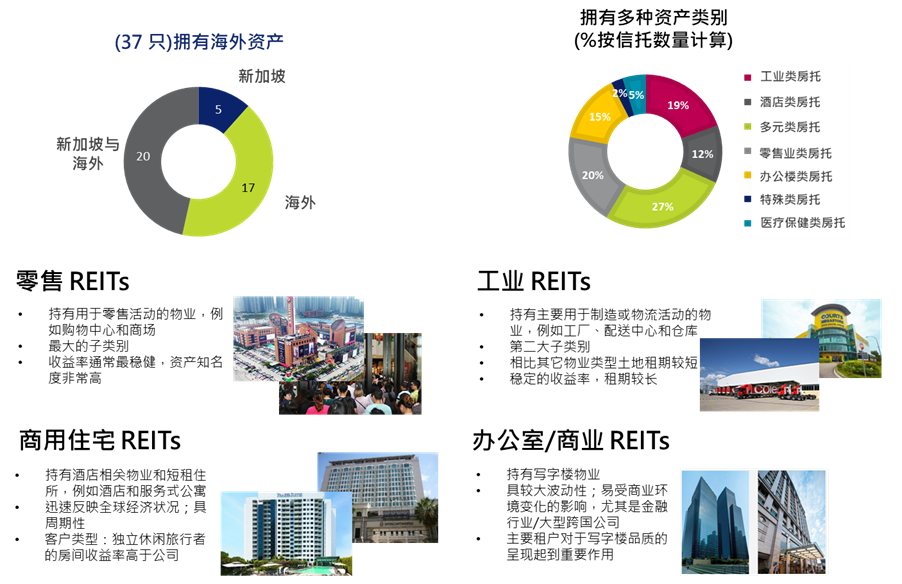

新加坡REITs(S-REITs)于2002年首次上市,目前已成为亚洲(除日本外)最大REITs市场,也是全球范围内认可度较高的REITs市场之一。随着投资者兴趣和流动性的不断提升,S-REITs市场已发展成为一个表现强劲、持续增长且良性循环的生态系统。早期,S-REITs主要拥有新加坡国内的资产,随着REITs扩大,开始收购世界各地的优质资产。2021年,24只S-REITs宣布要进行价值合计超过153亿新元的资产收购,被收购资产广泛分布于欧洲、美国、中国、日本、印度等全球各地。近年来,更多基于新加坡以外资产的REITs(如美国、欧洲等)在新加坡上市。现在,80%的S-REITs拥有新加坡以外的多种类型资产。

截至2022年4月,S-REITs总市值超过1100亿新元(占新加坡全部上市证券市值的12%),平均分红收益率为6.2%,日均成交额约3.26亿新元,在过去10年间日成交额增长超200%,占比超过市场总成交额的1/5。新加坡的REITs市场中,最具代表性的两个REITs指数为富时新加坡房托指数(FTSE ST REIT Index)和iEdge新交所房托指数(iEdge S-REIT Index)。

▍二、新加坡REITs跟国内公募REITs有什么异同?

底层资产类别:

监管规则要求新加坡REITs必须有至少75%的资产投资于可以产生经常性收入的不动产,底层资产类型丰富,涵盖工业、酒店、零售、办公楼、数据中心、医疗保健等各类型。从已上市REITs只数看,新加坡REITs排名前三的资产类别是综合类(包含各物业类型的REITs)、工业类、以及零售类。

国内公募REITs全称为公开募集基础设施证券投资基金,当前试点阶段底层资产限定为基础设施领域的项目,暂未纳入商业零售、酒店、办公楼等商业不动产。目前符合条件可开展公募REITs的基础设施资产包含仓储物流、收费公路、水电气热、产业园区、机场港口、保障性租赁住房、旅游景区等资产类别。截至2022年7月8日,我国市场已成功发行公募REITs共14只,可粗略划分成仓储物流、产业园区、环保、清洁能源和收费公路五个类别。此外,保障性租赁住房公募REITs也已正式申报,长期看我国公募REITs资产有望逐步扩容,未来发展空间广阔。

监管及产品载体:

新加坡REITs由新加坡金管局(MAS)监管,产品的法律形式为信托,主要涉及REITs管理人、受托人和信托单位持有人(即“REITs投资人”)的三方主体。REITs管理人的职责为依照信托契约及相关法规管理REITs,通常REITs的运营投资决策由管理人做出,管理人及其高管须有相关经验并满足MAS相关牌照要求。受托人的职责是按照信托契约及相关法规为信托单位持有人的利益持有REITs财产,受托人须独立于管理人。信托单位持有人不直接参与信托的管理和运营,但可以通过信托持有人大会罢免和更换管理人。

国内公募REITs由证监会监管,产品的法律形式为公募基金+基础设施资产支持计划(ABS),基金须有80%以上资产投资于基础设施ABS,并取得基础设施项目完全所有权或经营权。基金管理人与ABS管理人须存在实际控制关系或为同一控制人,且基金管理人应设置独立的基础设施基金投资管理部门,并配备一定数量相关项目运营经验的投资管理人员。

发起人持有比例:

新加坡对REITs发起人持股比例没有硬性限制,但通常原始发起人会持有一部分REITs份额,一方面可以保留对REITs资产一定的掌控力,另一方面也可与REITs投资人形成一定的利益绑定。事实上,除了提供REITs上市的初始资产包,发起人也可为REITs后续的收并购提供潜在的储备资产,将促进REITs未来的外延发展。

国内公募REITs要求原始权益人通过战略配售的方式自持不低于20%的发售份额,且锁定期不少于60个月,超过20%的部分锁定期不少于36个月。

借贷限制:

新加坡REITs要求借贷总额不得超过存量物业价值的50%。截止2022年1季度,新加坡上市REITs平均杠杆率为37%,属于较为稳健的水平。

国内公募REITs要求基金借入款项的,总资产不得超过基金净资产的140%,其中用于基础设施项目收购的借款不得超过基金净资产的20%。目前已上市的公募REITs多数没有外部负债,个别有对外借款的REITs其借款比例也远未达到监管要求的杠杆上限。

分红及税收政策:

为满足“税务透明待遇(Tax Transparency Treatment)”,新加坡REITs会将90%以上的营业净收入进行分红。为鼓励S-REITs发展,新加坡先后推出多项REITs税收优惠政策,比如投资者可享受部分税收减免,上市REITs还能减免不动产交易高达15%的印花税等。

国内公募REITs也有相应的现金分红比例要求,政策规定公募REITs应当将90%以上年度可供分配金额以现金形式分配给投资者,每年至少分配一次。对于公募REITs投资人来说,公募基金的税收优惠同样适用于公募REITs。此外,公募REITs设立发行阶段的税收优惠还包括:1)在重组环节所得税递延,至基础设施REITs完成募资并支付股权转让价款后缴纳;2)自持部分对应股权溢价所得税递延,至二级市场减持变现后合并缴纳。

▍三、为何选择新加坡REITs,投资它有什么益处?

1)有助于投资组合多元化

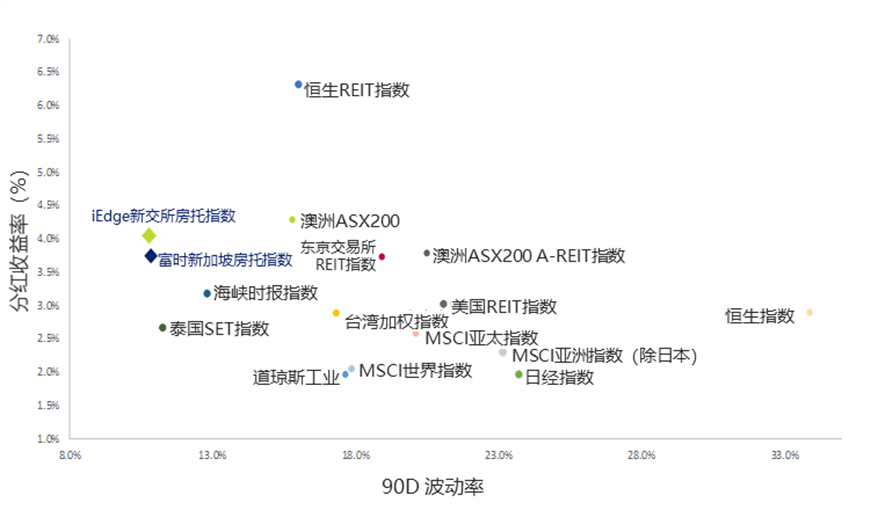

REITs底层资产为不动产,属于另类投资的资产类别,与传统的股票、债券相关性有限。近10年,新加坡REITs指数与股票、债券指数的相关性在0.6-0.7附近的水平。因此,将REITs加入传统的股债组合中将一定程度上的分散组合风险。此外,与直接投资不动产相比,交易所上市的REITs投资门槛低且具有更好的流动性。

图 新加坡REITs与其他资产的相关性(资料来源:彭博,新交所,以上数据代表价格相关性,数据时点2022年4月)

2)新加坡是亚洲(除日本外)最大的REITs市场,资产类别丰富、国际化程度高。

S-REITs 总市值超过1100亿新元,约占新加坡总市场市值的12%,平均分红收益率为6.2%。

(资料来源:新交所,数据时点2022年4月)

S-REITs拥有零售、工业、商用住宅、办公室/商业等多种资产类别,超过80%的S-REITs拥有新加坡以外的资产,国际化程度高。

(资料来源:新交所)

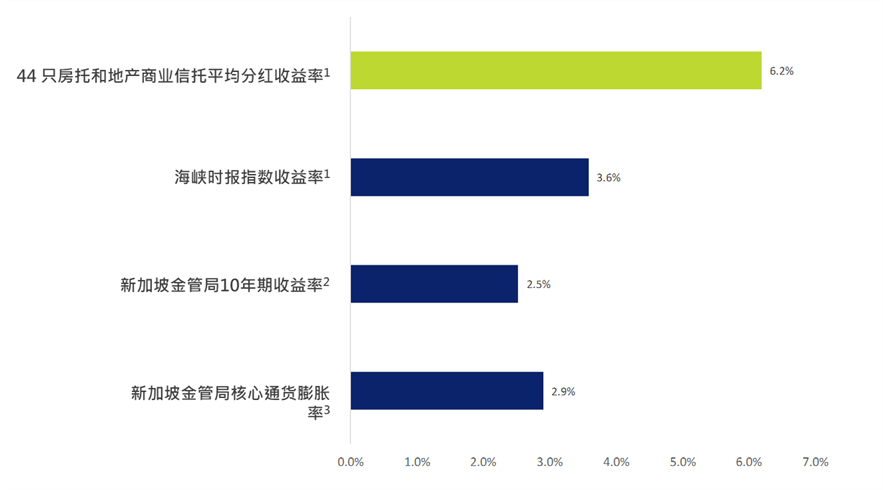

3)S-REITs分红收益率较高、波动率较低、总回报适中

REITs属于收益型证券,投资REITs的总收益来源于REITs的定期分红以及资本利得盈亏。

分红收益率方面,新加坡REITs平均分红收益率(此处分红收益率为算数平均,非市值加权概念)达6.2%,较为可观。

(资料来源: 新交所,1基于12个月的平均分红收益率,2基于10年期收益率,3新加坡金管局2022年4月核心通货膨胀率。数据时点2022年4月)

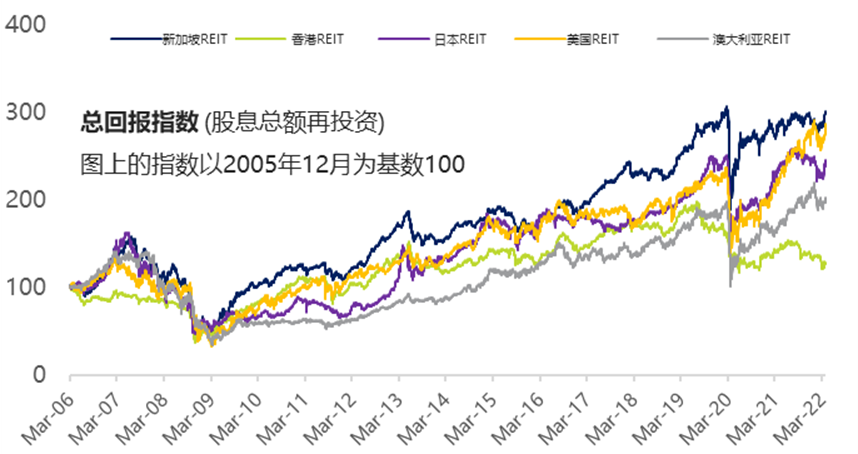

与其他REITs指数和股票指数相比,新加坡REITs指数也呈现出分红收益率较高和波动率较低的特点。

(资料来源: 新交所,数据时点2022年4月)

在过去10年间,新加坡REITs指数的总回报率为135%,总体回报率适中。

(资料来源: 新交所,彭博,数据时点2022年4月)

(资料来源: 新交所,彭博,数据时点2022年4月)

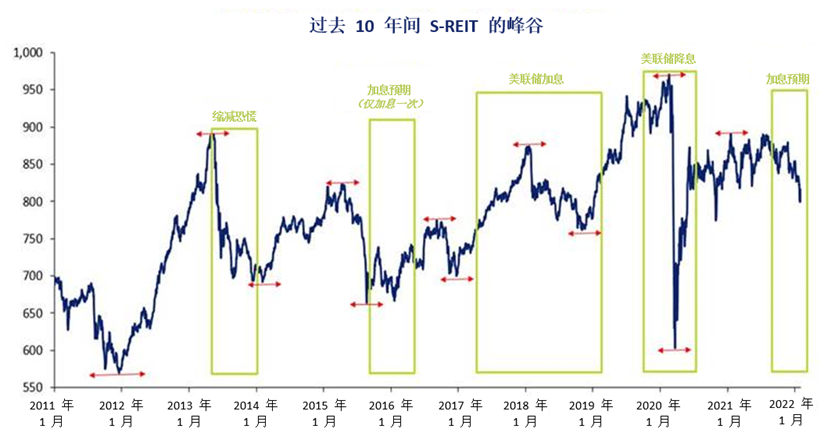

▍四、回顾历史利率周期及其对S-REITs的影响

在过去10年间,S-REIT板块经历了11个峰谷周期,大部分与美国加息周期相对应。2011年12月至2013年4月,由于温和利率环境利好REITs板块增长,S-REIT出现强劲反弹(价格上涨56.1%)。而在疫情以及采取相关封锁措施的初期,S-REIT则短暂出现大幅跳水(-37.9%),STI也下跌了约31%。从历史来看,谷底到峰顶的平均上涨幅度为+31.8%,而峰顶到谷底的平均下跌幅度为-18.6%。

虽然利率变动影响借贷成本,进而制约该板块增长,但是 S-REITs 目前的平均杠杆率约为 37%,低于50%的监管阈值,接近过去10年的平均水平。尽管市场担心利率走高会影响分红,但是S-REIT 75%以上的现有借款是基于固定利率,这将有助于缓解加息影响。总的来说,拥有以下特征的S-REITs在加息周期中表现会相对较好:基本面强劲且租金提升空间较大,杠杆率较低且对外负债中固定利率债务占比较高,分红收益率与无风险利率利差较高等。

(资料来源: 新交所)

(资料来源: 新交所)

▍五、投资S-REITs有哪些风险?

与REITs投资相关的风险各不相同,具体取决于REITs底层资产运营情况、标的房地产投资的地理位置和质量(例如房地产集中度、租期长度)、以及每只REIT的独特特点(例如杠杆率、再融资成本、支付给REIT管理人的管理费用等)等。此外,作为上市交易的证券,REITs的二级市场价格波动也受到多方面因素的复杂影响,如市场偏好、买卖盘力量博弈等都会影响REITs的价格。与股票投资相关的风险(例如市场风险、流动性风险等)也同样适用于REITs。

免责声明:本网站所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。如果您发现网站上有侵犯您的知识产权的作品,请与QY球友会取得联系 邮箱,QY球友会会及时修改或删除。